Pour lire la 1ère partie de notre série sur les 40 ans qui ont permis à l'industrie de la finance de prendre le contrôle du monde réél, c'est ici :

Derrière l'enjeu du triple A, la question lancinante de l'indépendance de la BCE !

Comment sommes-nous passés, d’une société où, malgré toutes les imperfections humaines et sociales, l’économie travaillait pour l’homme, à une société où l’homme travaille pour l’économie et l’économie pour la finance ?

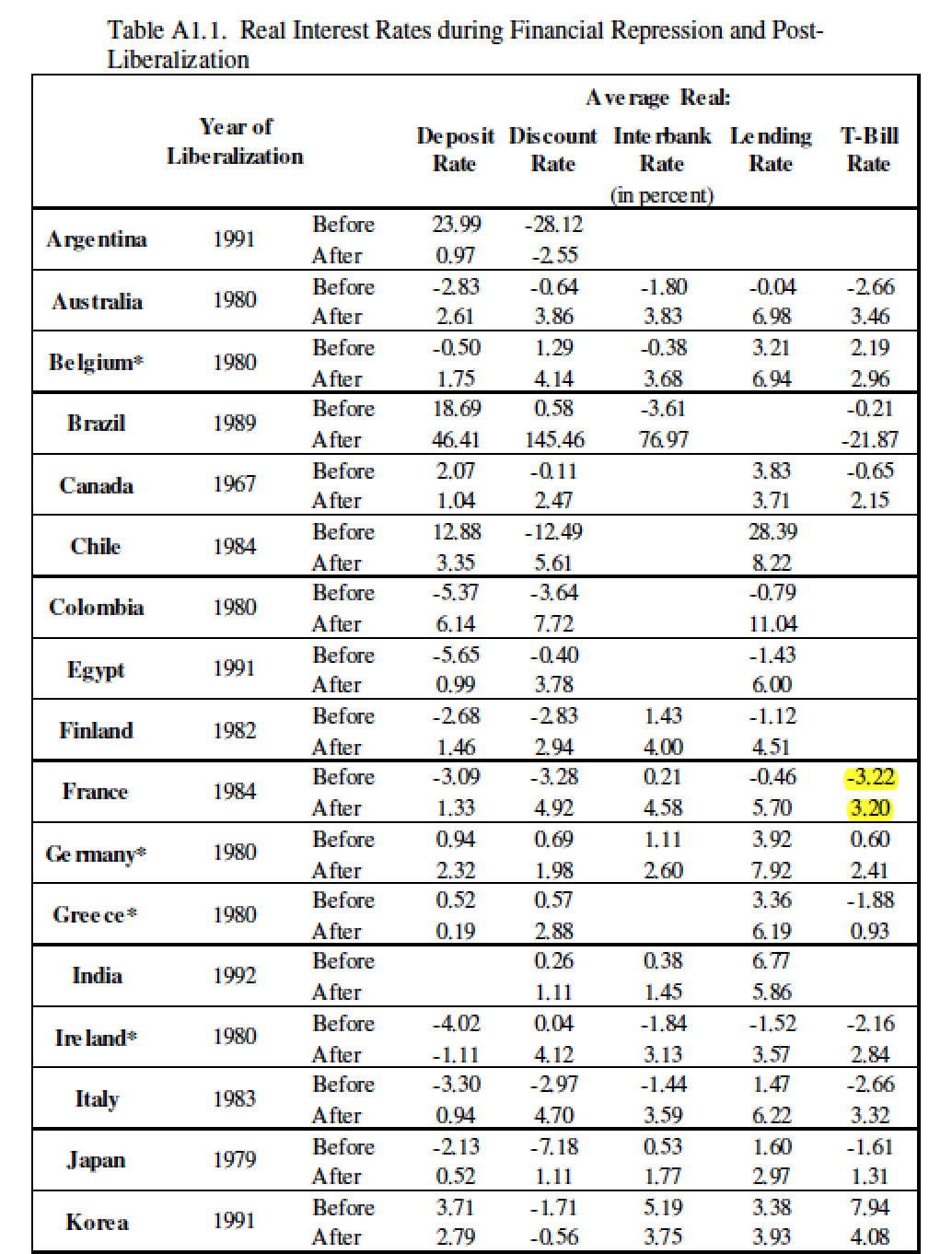

Au centre de ce changement de nature, il y a, en France, la loi du 3 janvier 1973. Cette loi à peu près inconnue du grand public a en effet bouleversé l’organisation de la finance, et ses rapports avec l’État, garant de l’intérêt général. En effet, cette loi, directement inspirée du système américain de la FED (réserve fédérale américaine), interdit à la Banque centrale de faire des avances au Trésor.

Dit autrement, de prêter directement à l’État de l’argent à taux zéro ou à un taux équivalent à celui qui prévaut lorsque la Banque centrale prête de l’argent aux banques.

Dès lors, en vertu de cette loi, l’État est obligé de passer par le système des banques privées pour financer son endettement. Cette loi constitue en elle-même un véritable défi à la souveraineté étatique, puisqu’elle interdit au Souverain - l’État démocratique étant l’aboutissement politique et juridique du Peuple souverain - de se donner l’argent dont il est pourtant le seul garant et seul émetteur de monnaie de base. Et elle l’oblige, pour emprunter, à passer par des tiers privés (les banques) qui lui prêtent l’argent dont il est cependant le fournisseur en dernier ressort ! Une situation déjà ubuesque en elle-même, mais qui s’est encore aggravée depuis, puisque, en VOLANT au secours des institutions financières lors de la crise de 2008, l’État est également devenu le fournisseur en premier ressort de ces mêmes institutions qui aujourd’hui lui reprochent son endettement, et lui appliquent en conséquence des taux usuraires…

au secours des institutions financières lors de la crise de 2008, l’État est également devenu le fournisseur en premier ressort de ces mêmes institutions qui aujourd’hui lui reprochent son endettement, et lui appliquent en conséquence des taux usuraires…

Comment en est-on arrivé là ? Le cas français.

Il est tout à fait permis de croire à la bonne foi du législateur. Dans l’esprit de celui-ci et des hauts fonctionnaires de l'époque, il s’agissait avant tout, après la période de reconstruction de la France de l’après-guerre, d'instituer un garde-fou afin de préserver le pays des abus passés faits sur les épargnants et les rentiers par l’inflation et les dévaluations. Car en l'absence de limitation légale au pouvoir arbitraire de l'Etat de créer de la monnaie, l'équilibre du système repose uniquement sur la volonté des gouvernements de s'imposer une discipline budgétaire. Sans cette discipline, et s'il devient systématique, le financements des déficits par simple émission monétaire est un mauvais coup porté au reste de l'économie puisque cet argent "créé" l'est sans contrepartie réelle.

En 1973, près de 30 années "d'abus" étatiques en matière de création monétaire viennent de s'écouler dans le cadre de la remise à flot de l'économie française suite aux destructions de la deuxième guerre mondiale. La France étant désormais reconstruite, il n’était plus aussi nécessaire de laisser persister des mécanismes qui s'étaient avérés bénéfiques pour le financement de dépenses d’investissements structurels. D'autant qu'en plus de ces investissements lourds, ces mécanismes de création monétaire "facile" avaient souvent été utilisés pour financer le fonctionnement courant de l'Etat. Aux yeux des hauts fonctionnaires ou des législateurs de l'époque, il était à la fois utile d'encadrer les potentielles dérives de l'Etat en la matière et souhaitable de sortir d'une ère d'économie administrée.

Reste que ces bonnes intentions finirent par faire aussi le jeu du monde de la finance, celui-ci voyant bien l’intérêt qu’il pouvait retirer d’un système dans lequel l’État doit obligatoirement passer par lui pour emprunter. De ce point de vue, la loi de décembre 1973 fut également le fruit d'un habile lobbying bancaire VISANT à consolider ces "bonnes dispositions" politiques afin de "neutraliser" ceux qui auraient pu remettre en question l'argument d'un Etat trop dépensier et prompt à faire tourner la planche à billets pour continuer à s'endetter dans la mesure où en 1973, l'État français n'était quasiment pas endetté.

à consolider ces "bonnes dispositions" politiques afin de "neutraliser" ceux qui auraient pu remettre en question l'argument d'un Etat trop dépensier et prompt à faire tourner la planche à billets pour continuer à s'endetter dans la mesure où en 1973, l'État français n'était quasiment pas endetté.

Au final, comme on le sait, le nouveau système n’a bien évidemment pas empêché l’État de s’endetter ! Contrairement à ce qu’escomptaient certains, la loi de 1973 n’aura donc pas rempli son rôle de garde-fou budgétaire : l’endettement public s’est poursuivi. Et - circonstance aggravante - il a été contracté auprès de créanciers financiers privés pratiquant des rentes sur la dette. Tant et si bien que l’État est progressivement devenu l’otage d’un système financier privé.

De la sorte, avec la loi de 1973, la France changeait en réalité de monde en mettant à mort le système qui pourtant avait permis sa reconstruction et son renouveau industriel. Il faut en effet en être bien conscient : sans les avances gratuites du Trésor, l’inflation et les dévaluations, la France d’après-guerre n’aurait pas pu se reconstruire. Si la France avait choisi la finance et le remboursement des dettes, à la sortie de la Seconde guerre mondiale, elle ne se serait jamais relevée, car elle aurait croulé sous le poids du passé. Si l’intérêt supérieur de la France n’avait pas été au-dessus, des épargnants, du rentier et du système financier pour privilégier l’économie réelle, la fabrication de véritables richesses industrielles, issues pour la plupart alors des grands programmes de l’État, n’aurait pas été possible. Jamais la France ne se serait hissée à la quatrième puissance économique mondiale avant 1970, si le Général de Gaulle n’avait pas mis la finance au service de l’économie du pays. ( ...., ...... suite sur le site , ...... )

................

.............................

.

4 - Fatalité de la dette ... ou asservisement des peuples aux institutions financières -

.

.............. La seule solution avec la dette ? .... C'est l'annulation pure et simple ! Incroyable ? Impossible ? Et pourquoi pas ? Sinon, la société devient tributrice et esclave des institutions bancaires ! C'est le scénario d'actualité selon l'exemple Grecque - Allons nous devenir les esclaves des Banques ? : La dette est aujourd'hui le premier poste budgétaire de la nation - Est-ce raisonnable ? Logique ? ! Non - Ce qui ne serait pas normal ni justifiable puisque les banques sont un rouage des mécanismes, théoriquement au service de la société... - Le serpent ne peut éternellement se mordre la queue ? ! Ou alors, c'est que les gens qui en ont la charge deviennent un pouvoir autonome hors de tout contrôle ni logique, oligarchique et au dessus des lois fondamentales !! En effet, cela voudrait dire qu'un élément de la société censé remplir un rôle de service utile à son fonctionnement échappe à sa mission pour devenir un parasite qui la dévore ! Aberrant -... par exemple parallèle, un peu comme si organe du corps devient cancéreux, phagocytaire et perturbateur de l'organisme au détriment du bon fonctionnement de l'ensemble. Allons nous admettre cela ? C'est pourtant le cas -

A moins donc que ce pouvoir monétaire joue maintenant contre et au détriment de la nation - Est-ce normal ? Personne ne peut le souhaiter de manière pertinente ... Et pourtant ... cette éventualité devient notre réalité et le pouvoir bancaire prend une place et un pouvoir exponentiel hors de toutcontrôle . Il suffit encore de regarder la carte des paradis fiscaux et des anomalies bancaires ou fiscales pour voir que nous traversons une nouvelle ère de crispation intellectuelle équivalente à celle de la fin des dogmes religieux en Europe. Aberrant- En 2014 cette dette nationale ( redevable éternellement aux banques - Banques qui elle demande le soutien de l'Etat lorsqu'elle sont en faillite, sur le dos de votre patrimoine ) , dette qui ne s'épuisera jamais, ...jamais ! se monte à 30 000 Euros par habitants - Jusqu'où irons-nous ? Sommes nous des imbéciles à ce point pour accépter cet asservissement ?

.......................

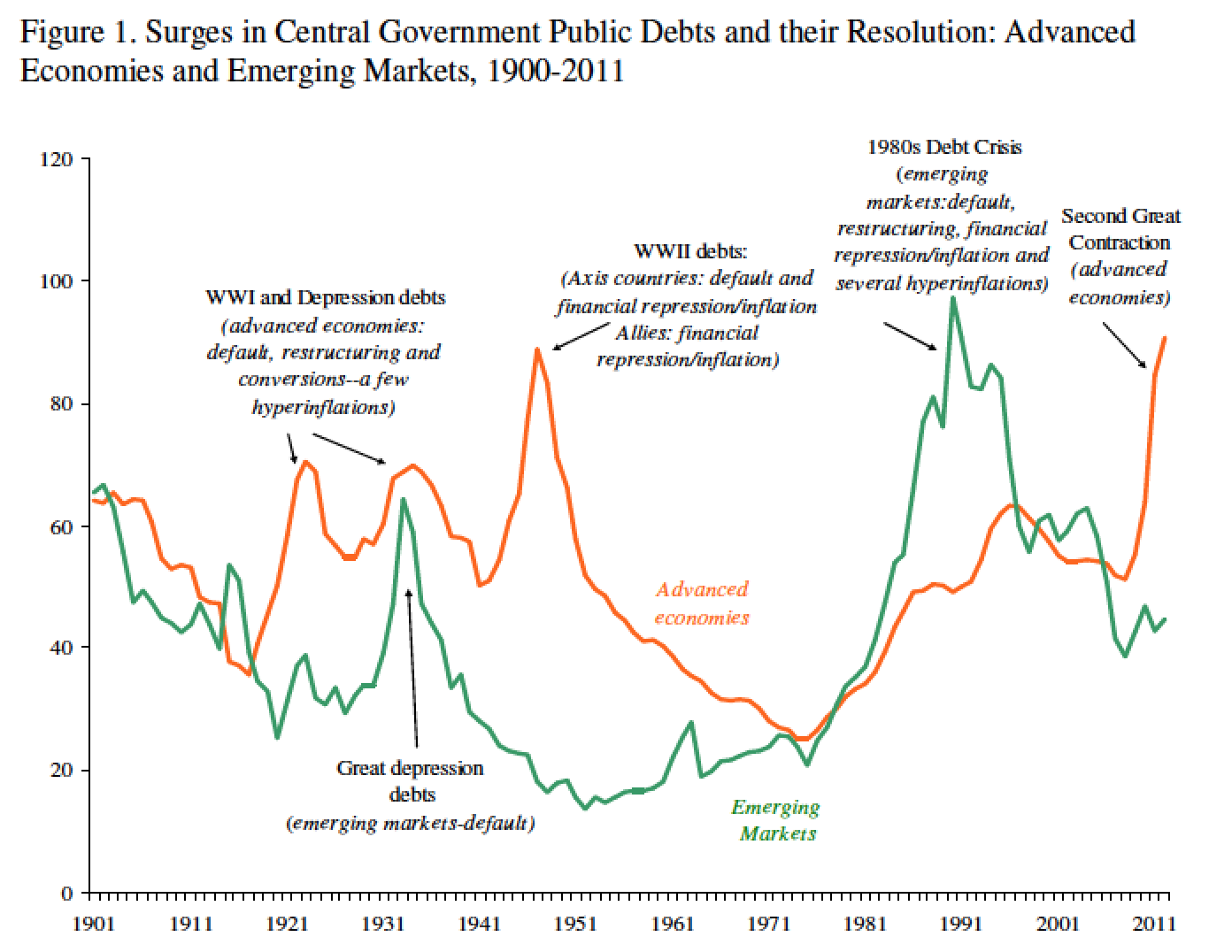

.............. Une annulation ... Impossible ? A voir ! La pratique semble claire ... Et il n'y a pas le choix, mais c'est à chacun de se faire une idée - Qu'en dit l'histoire ...

........................

............

https://www.facebook.com/profile.php?id=100015300588952

...................

La dette publique de la France a dépassé pour la première fois la barre symbolique des 2.000 milliards d'euros, poursuivant ainsi une hausse qui ne sera pas endiguée à court terme, alors que le gouvernement s'apprête à présenter un budget en fort déficit pour 2015.

Les sommes dues par l'Etat, la Sécurité sociale et les collectivités locales ont ainsi atteint un nouveau record à la fin du deuxième trimestre, à 2.023,7 milliards d'euros, a annoncé mardi l'Institut national de la statistique et des études économiques.

...............

;...........

............. http://economiepolitique.org/la-dette-publique-de-la-france/

La dette publique de la France : qui va payer ?

La gestion irresponsable du budget de l’État français ces trente dernières années s’explique par des dépenses publiques parmi les plus élevées du monde. Pour payer ces 1150 milliards d’euros de dépenses incontrôlées chaque année, la France fait payer le peuple par l’impôt. Ainsi, la France compte parmi les pays où l’impôt est le plus élevé au monde. Elle ne peut plus continuer ainsi, car trop d’impôts tuent l’impôt. En effet,

pour s’en sortir, de nombreux français sont obligés de trouver des solutions pour échapper au fisc d’où la multiplication du travail au noir, des fraudes en tous genres ou de l’exil fiscal. Malgré l’énorme poids fiscal qui pèse sur les Français, la France ne parvient toujours pas à équilibrer ses comptes. Les politiciens ont trouvé la solution : faire des crédits et emprunter toujours plus pour combler des trous toujours plus gros.

C’est ainsi que les fonds de pension, les fonds souverains, les Chinois et les banques ont pris le contrôle de notre pays comme un banquier prendrait le contrôle d’un ménage qui ne parvient plus à payer ses factures ou ses crédits.

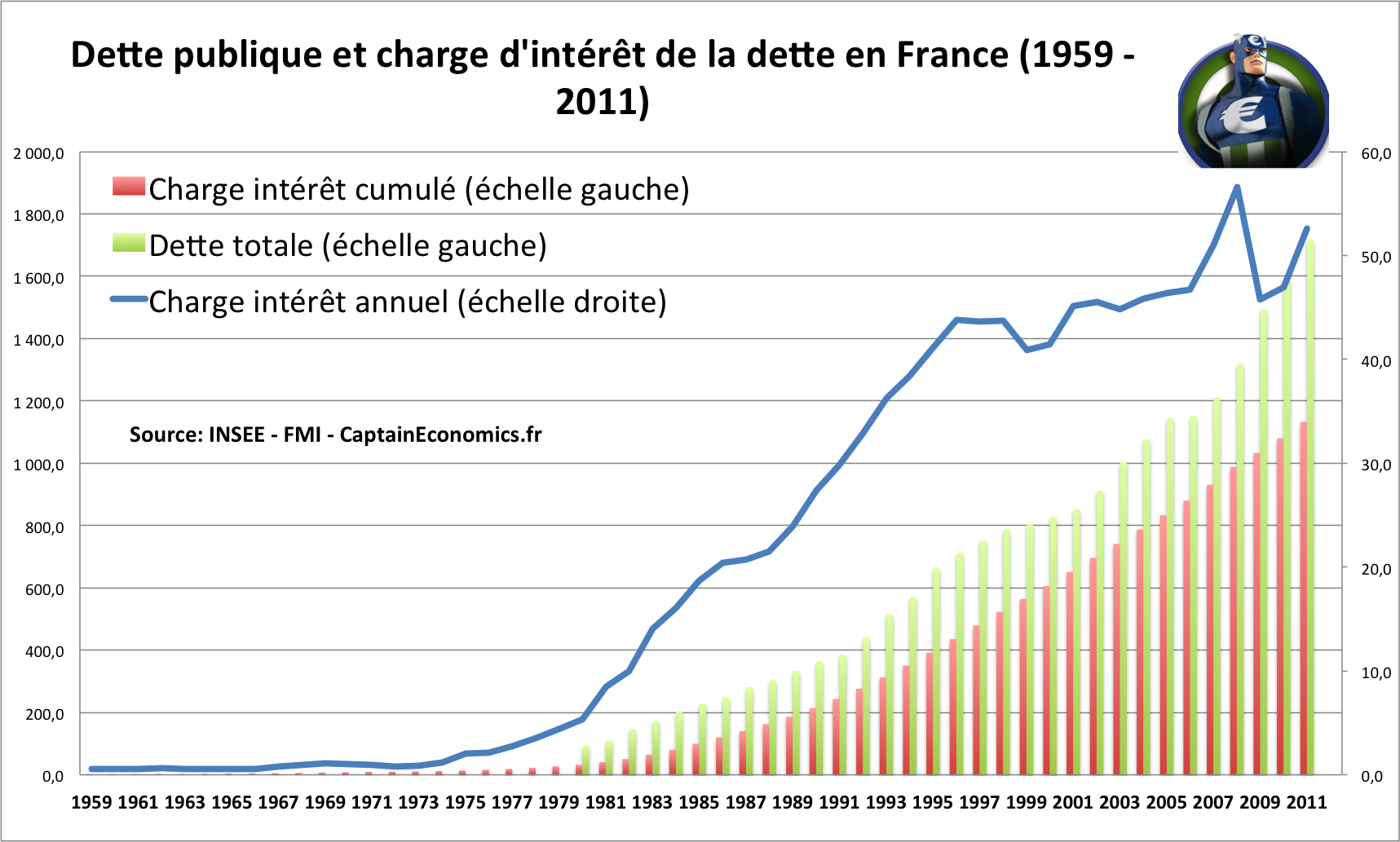

La dette des administrations publiques était de moins de 100 milliards d’euros en 1980, date à partir de laquelle l’État français a commencé à vivre à crédit.

Ainsi, la dette a doublé de 1980 à 1984 pour passer à 200 milliards, elle a encore doublé de 1984 à 1991, puis de 1991 à 1998 pour atteindre 800 milliards. On a fait une dernière culbute de 1998 à 2010 pour passer à 1600

Dette des administrations publiques au sens de Maastricht, France, 1978-2010 | Source INSEE.FR

milliards et à près de 1900 milliards actuellement (cliquez pour voir le compteur de la dette). Aujourd’hui, le poids de cette dette est devenu trop important. Aujourd’hui, la fête est finie, car l’heure de rembourser a sonné.

En effet, les seuls intérêts de la dette s’élèvent à 46,7 milliards en 2012 soit autant que le budget de l’éducation nationale avec son million d’enseignants, de personnels d’éducation, d’administration et de direction ! La France consacrera plus d’argent en 2013 à rembourser les intérêts d’emprunts à ses créanciers qu’à former ses enfants.

En plus des charges (intérêts) de la dette, il faut aussi rembourser le service de la dette, c’est-à-dire le capital. Le service de la dette de l’État représentait près de 170 milliards d’euros en 2011, soit autant que la totalité des ressources fiscales directes. Quel gâchis !

Enfin, sachez que la France empruntera 170 milliards en 2013 et que pour rembourser ses crédits, la France fait d’autres crédits. Voilà pour le décor.

Qui sont les responsables de cette dette ?

Ces emprunts sont pris par l’État, les collectivités territoriales et les organismes publics français et donc, ces emprunts sont directement ou indirectement décidés par nos dirigeants politiques.

De Mitterrand en 1981 à Hollande en 2013 en passant par Chirac, Sarkozy et sans oublier les cohabitations avec dans l’ordre Balladur, Chirac puis Jospin, tous dirigeants politiques ont fait la même faute. Depuis trente ans, les hommes politiques de tous bords ont favorisé le gaspillage, l’exaction et le pillage de l’Europe par la solution de facilité qui consiste à recourir à des emprunts coûteux, en violant la loi européenne. L’accumulation des dettes rend les pays insolvables et ceci aboutit à la crise.

C’est aussi le peuple qui a accepté de s’endetter, car démocratiquement ils ont élu ou réélu les gens qui ont augmenté ces dettes chaque année.

Cependant, il faut reconnaitre que durant toutes ces années, on n’entendait pas ou peu parler de la dette, ni dans les médias et encore moins de la part des politiques. Nous a-t-on caché la vérité ? Un manque de pédagogie politique et économique et un manque d’informations est en effet avéré. La loi inscrite dans le traité de Maastricht qui interdit l’endettement excessif est transgressée allègrement depuis 30 ans.

On peut s’étonner que personne n’ait tiré la sonnette d’alarme alors les budgets des États ne fonctionnent exclusivement que sous base débitrice et sont renfloués à renfort de crédits. Ce surendettement des États aurait dû être blâmé et condamné par les journalistes et cette interdiction inscrite dans la constitution.

C’est un président courageux qui manquait à la France. Un président capable d’expliquer la vérité aux français, un président capable de siffler la fin du match.

Mais les Français auraient-ils voté pour un tel président ? Auraient-ils voté pour un Winston Churchill qui déclarait « Je n’ai rien d’autre à offrir que du sang, de la peine, des larmes et de la sueur » ?

Si les médias et les politiques avaient eu le courage de dire la vérité et d’agir en conséquence nous n’en serions pas là aujourd’hui. Chaque ménage français doit gérer son budget et comprend qu’il ne peut pas rembourser 1500 € par mois s’il n’en gagne que 2000, c’est la même chose pour l’État et ses administrations.

A défaut d’avoir averti l’opinion publique, les journalistes et les politiques de droite comme de gauche n’ont pas pris leurs responsabilités et, aujourd’hui, c’est eux qui sont responsables de la situation actuelle de la France.

Aujourd’hui le mal est fait et la dette est bien réelle. Les Français, comme les Italiens ou les Espagnols ont beau manifester dans la rue, il faudra quand même qu’ils remboursent l’argent qu’ils ont emprunté. Quand une démocratie s’endette elle doit payer le prix, c’est-à-dire qu’elle doit rembourser.

Qui faut-il rembourser ?

Environ 30 % de la dette française est prêtée par des Français, car quand ils mettent leur argent à la caisse d’épargne il est réinvesti en bons du trésor et donc en emprunt d’Etat. Les créanciers français sont essentiellement des organismes d’assurance et des banques. Les principaux prêteurs sont AXA, Allianz, MMA, CM-CIC, BNP Paribas, CNP Assurances etc.

70 % de la dette est détenue par des investisseurs étrangers du Moyen Orient, par des fonds souverains et quelques magnats du pétrole du Maghreb, par des Chinois et des fonds occidentaux (Europe, USA). Au Japon, c’est 100 % des créanciers qui sont japonais.

Est-il possible de ne pas rembourser ?

Oui, mais il y a la manière. La mauvaise façon c’est de le faire savoir :

En effet, donner un coup d’éponge sur l’ardoise française revient à se déclarer en faillite. Nous l’avons vu, la France empruntera 170 milliards en 2013. Si notre pays est en cessation de paiement, il n’y aura plus personne pour nous prêter cet argent. Il n’y aurait plus de quoi payer nos instituteurs, nos infirmières, nos médecins, nos juges, nos policiers, gendarmes ou militaires. Les conséquences seraient terribles : plus de service public, explosion des vols, de l’insécurité, de la criminalité, des maladies etc. Nous aurions une grave récession économique et un taux de chômage qui dépasserait allègrement les 20 % de la population. D’ailleurs, ces chômeurs ne seraient plus payés.

En décembre 2001, l’Argentine était en faillite. Résultat : un taux de chômage de 20 %, 14 millions de personnes sur un total de 37 millions d’habitants vivant au-dessous du seuil de pauvreté, une perte de pouvoir d’achat de près de 50 % en cinq ans.

En 2002 l’Argentine affichait un PIB en baisse de 11 %, mais ensuite, elle affichait une croissance à la chinoise, de plus de 8 % par an jusqu’en 2008. Les dettes étaient effacées. la croissance était de retour. Mais peut-on sérieusement imaginer d’imposer une telle cure dans notre pays ?( ...,... )

..........

...........

.http://www.cadtm.org/Endettement-prive-et-abolition-des

.........................

............

Endettement privé et abolition des dettes dans la Rome antique

13 novembre 2012 par Jean Andreau

Série : Les annulations de dette au cours de l’histoire (partie 3) |1|

Il n’existait pas de dette publique dans l’Antiquité gréco-romaine. L’absence d’une telle dette est une des originalités des cités grecques et romaines de l’Antiquité, si on les compare aux cités italiennes de la fin du Moyen Age et des Temps Modernes, ainsi d’ailleurs qu’aux Etats des Temps Modernes. Certes, il arrivait que certaines cités grecques, surtout à l’époque hellénistique, contractent des emprunts publics |2|. Mais de tels emprunts étaient occasionnels, et ne se perpétuaient pas ; ils n’étaient jamais consolidés, ils ne constituaient jamais une dette publique. Quant à Rome, sa position face aux emprunts publics était absolument radicale : elle les évitait autant qu’il était possible, et elle s’efforçait d’éviter que les cités de son Empire contractent des emprunts. La même politique fut ensuite suivie par les Empereurs romains, Auguste et ses successeurs |3|. Rome n’a emprunté de l’argent qu’au cours des guerres « puniques » (les guerres contre Carthage), au IIIe siècle av. J.-C., qui ont été particulièrement dures. Et elle a alors emprunté auprès de ses citoyens, à titre de prélèvement remboursable, mais obligatoire, - et non pas auprès de financiers plus ou moins professionnels.

Ce n’est donc pas du problème de l’endettement public qu’il va être question ici, mais des dettes des particuliers dans le monde romain. De ces dettes des particuliers et des crises qui en résultaient, les textes antiques parlent souvent. Par exemple, l’historien Tacite, probablement né en 58 ap. J.-C. et mort vers 120, écrivait à propos d’une crise d’endettement qui se produisit en 33 ap. J.-C., sous le règne de Tibère : « Le prêt à intérêt était un mal invétéré dans la cité de Rome, et une cause très fréquente de séditions et de discordes ; aussi le réfrénait-on même dans les temps anciens… » |4|. Ces temps anciens sont le Ve et le IVe siècle av. J.-C., puisque, dans les lignes qui suivent, Tacite fait allusion à la « Loi des Douze Tables », texte normatif datant de 450 av. J.-C., et à l’interdiction du prêt à intérêt, interdiction très probablement décidée en 342 av. J.-C.

Aux Ve et IVe siècles av. J.-C., on payait avec des barres de bronze, puis, vers la fin du IVe siècle, avec les premières monnaies frappées de bronze. L’endettement pouvait conduire alors à une sorte de servage, que les Latins nommaient nexum et que nous appelons en général esclavage pour dettes. Le débiteur insolvable était condamné et adjugé à son créancier, qui le faisait travailler à la terre. Il ne pouvait être vendu, ce n’était pas un esclave-marchandise ; il restait sur le territoire de sa cité (à l’inverse de l’esclave-marchandise, qui, sauf exception, n’était pas esclave dans sa propre région) ; en principe, on le considérait encore comme un citoyen ; mais il n’était plus libre, et de façon définitive. Cet esclavage pour dettes, qui a provoqué de graves troubles sociaux, surtout au IVe siècle av. J.-C., fut finalement aboli, pour les citoyens romains, par une loi de 326 av. J.-C.

La fin du IVe siècle av. J.-C. a donc été marquée par une forte réaction sociale contre l’endettement, mais si l’esclavage pour dettes n’a pas été rétabli par la suite pour les citoyens romains, l’abolition du prêt à intérêt n’a pas été longtemps appliquée, et désormais le prêt à intérêt n’a plus jamais été interdit. Des crises de très fort endettement privé se sont donc produites dans les siècles suivants, en Italie et dans le reste de la domination romaine. C’est sur celles qui ont éclaté en Italie centro-méridionale au Ier siècle av. J.-C. que nous sommes le mieux renseignés, grâce aux œuvres de Cicéron et d’autres auteurs. Ces crises italiennes avaient une importance particulière, à cause de l’importance de la ville de Rome, de ses élites et du commerce assurant son approvisionnement ; mais elles ne frappaient pas nécessairement tout le tour de la Méditerranée. Ailleurs, des crises d’endettement se produisaient aussi, et pas nécessairement aux mêmes dates. A Rome et en Italie centrale, il y a eu une crise d’endettement en 193-192 av. J.-C. ; mais Caton avait eu à faire face à une crise de ce genre en Sardaigne quand il en était le gouverneur, en 198 av. J.-C. |5|. Et une autre se produisit en Etolie et en Thessalie en 173 av. J.-C. Le gouverneur de la province, Ap. Claudius Pulcher, allégea les dettes et rééchelonna leurs échéances, en fixant pour les remboursements des versements annuels |6|. Etc.

Les dettes privées pouvaient avoir deux sources : d’une part, des impayés ; d’autre part, des emprunts non remboursés. Dans le premier cas, le débiteur n’avait pas emprunté, mais il ne s’était pas acquitté d’un paiement qui était dû. En particulier, il n’était pas rare que des impôts n’aient pas été payés. Les crises fiscales et les protestations devant l’impôt n’étaient pas rares, surtout en dehors d’Italie, car l’Italie, à partir de 167 av. J.-C., était en pratique dispensée de ce que nous appelons les impôts directs. C’est ainsi que des troubles fiscaux se sont produits au début du règne de Tibère, d’abord en Achaïe et en Macédoine (15 apr. J.-C.), puis en Judée et en Syrie (17 apr. J.-C.) |7|. Pour y porter remède, les Empereurs effaçaient parfois les dettes résultant d’arriérés fiscaux. C’est ce qu’ont fait, par exemple, au IIe siècle ap. J.-C., Hadrien, puis Marc Aurèle |8|. Alors que les pouvoirs publics romains étaient, comme nous allons le voir, très hostiles à l’abolition des dettes des particuliers, ils acceptaient parfois d’effacer les dettes fiscales.

Il n’est pas facile de connaître les causes de chaque crise d’endettement. Mais elles n’étaient évidemment pas toutes aussi graves. Le prêt à intérêt se pratiquait beaucoup dans tous les milieux, en espèces ou en nature (emprunts de céréales, par exemple). Nous connaissons extrêmement peu les prêts en nature, et il est impossible de dire quel pourcentage ils représentaient ; en Egypte, où les papyrus fournissent une documentation plus abondante qu’ailleurs, ils ne sont pas du tout majoritaires. En tout cas, il y avait certainement, parmi les pauvres (les ouvriers agricoles, les fermiers et métayers, les divers professionnels des plèbes urbaines, etc.), un endettement chronique ; les crises naissaient quand cet endettement populaire s’aggravait, et lorsqu’une partie des élites (une partie des sénateurs, des chevaliers et des notables des diverses cités) était elle aussi endettée. Les membres des élites avaient l’habitude de contracter des emprunts, tandis que certains d’entre eux prêtaient beaucoup d’argent, et que d’autres prêtaient et empruntaient à la fois. Si les débiteurs des membres de l’élite ne parvenaient plus à payer, la vie financière de l’élite se bloquait. La crise d’endettement avait alors de graves conséquences sociales et politiques. De telles conjonctures pouvaient avoir plusieurs sortes de causes : de mauvaises récoltes agricoles, aggravant la condition de tous ceux qui vivaient de l’agriculture ; des tensions militaires ou politiques ; une diminution du stock monétaire disponible, diminution qui empêchait les débiteurs d’avoir tout l’argent nécessaire à leurs paiements et qui produisait une hausse du taux d’intérêt ; etc. Mais nous sommes très mal renseignés sur ces causes ; nous devons le plus souvent nous limiter à des hypothèses.

Du début du Ier siècle av. J.-C. à la fin du Ier siècle ap. J.-C., il y a eu en Italie quatre principales crises d’endettement et des paiements. La première date des années 91-81 av. J.-C. Puis il y en a eu une autre dans les années 60 av. J.-C. (qui a provoqué, en 63-62 av. J.-C., la « Conjuration de Catilina »), - une troisième entre 49 et 46 av. J.-C. pendant la guerre civile entre César, Pompée et les Pompéiens, - et une autre encore en 33 apr. J.-C. |9|

Il faudrait faire une place à part à la crise des années 91-81 av. J.-C., qui a accompagné trois guerres très meurtrières (la guerre « Sociale » entre Rome et ses Alliés italiens ; la guerre civile entre les troupes de Marius et celles de Sylla ; la guerre contre Mithridate, qui, en 88, a fait assassiner plusieurs dizaines de milliers de Romains et d’Italiens en Méditerranée orientale). Elle semble avoir été la plus grave des quatre ; elle se caractérise à la fois par l’explosion des dettes et par des troubles monétaires et budgétaires. La confusion régnant alors dans la circulation monétaire et les tensions sociales dues à l’endettement conduisirent les magistrats romains, en 86 av. J.-C., à consolider un quart des dettes, c’est-à-dire, en clair, à en abolir les trois quarts. C’est la seule fois qu’une telle proportion des dettes fut abolie dans l’Histoire de Rome. Il n’y eut jamais à Rome d’abolition totale des dettes |10|.

La Conjuration de Catilina dura un an et demi, entre le milieu de 64 et le début de 62 av. J.-C. ; mais sa phase proprement insurrectionnelle ne dépassa pas quelques mois, entre octobre 63 et janvier 62 av. J.-C. Elle est intéressante parce que nous avons à son propos une assez riche documentation. En effet, Salluste lui a consacré un traité historique ; et Cicéron, qui a combattu les conjurés alors qu’il était consul en 63 av. J.-C. (le consulat était à Rome la magistrature la plus haute, et il était occupé chaque année par deux sénateurs), a écrit quatre discours contre Catilina (les « Catilinaires »). Elle est très intéressante aussi parce qu’elle ne s’est pas produite dans le cadre d’une guerre civile, et parce que les textes conservés nous renseignent sur les arguments des conjurés endettés, et sur ceux de Cicéron, qui les combattait. Sans être lui-même un grand prêteur d’argent, Cicéron était, pour des raisons de principe, plus proche des positions des créanciers que de celles des débiteurs.

Il ne cessa d’insister sur l’extrême gravité de la conjuration, à l’époque même de la conjuration et par la suite ; il prétendait que les conjurés voulaient détruire complètement l’Etat romain. Une telle formulation est certainement excessive. Dans les quatre discours qu’il prononça au moment même des événements, Cicéron dramatisait la situation à l’extrême pour mobiliser l’opinion. Par la suite, la répression de la conjuration devint son grand titre de gloire. Mais Salluste, pourtant peu favorable à Cicéron, insiste aussi sur la gravité de l’affaire ; il l’appelait le bellum Catilinarium, la guerre de Catilina |11|.( ...,.... )

.................

..................................... Autre exemple d'article tiers sur annulation dette - a voir sur place- voici URL - A LIRE -

................

............................................ http://www.cadtm.org/Les-luttes-pour-l-annulation-des

............................................ https://www.monde-diplomatique.fr/2015/03/A/52738

........................................... https://fr.wikipedia.org/wiki/Annulation_de_la_dette

.......................................... http://www.cadtm.org/La-longue-tradition-des

.....................

La longue tradition des annulations de dettes en Mésopotamie et en Egypte du 3e au 1ermillénaire

av. J-C

24 août 2012 par Eric Toussaint

Il est essentiel de percer l’écran de fumée de l’histoire racontée par les créanciers et rétablir la vérité historique. Des annulations généralisées de dette ont eu lieu de manière répétée dans l’histoire.

Hammourabi, roi de Babylone, et les annulations de dette

Le Code Hammourabi se trouve au musée du Louvre à Paris. En fait, le terme « code » est inapproprié, car Hammourabi nous a légué plutôt un ensemble de règles et de jugements concernant les relations entre les pouvoirs publics et les citoyens. Le règne d’Hammourabi, « roi » de Babylone (situé dans l’Irak actuel), a commencé en 1792 av. J-C et a duré 42 ans. Ce que la plupart des manuels d’histoire ne relèvent pas, c’est qu’Hammourabi, à l’instar des autres gouvernants des cités-Etats de Mésopotamie, a proclamé à plusieurs reprises une annulation générale des dettes des citoyens à l’égard des pouvoirs publics, de leurs hauts fonctionnaires et dignitaires. Ce que l’on a appelé le Code Hammourabi a vraisemblablement été écrit en 1762 av. J-C. Son épilogue proclamait que « le puissant ne peut pas opprimer le faible, la justice doit protéger la veuve et l’orphelin (…) afin de rendre justice aux opprimés ». Grâce au déchiffrage des nombreux documents écrits en cunéiforme, les historiens ont retrouvé la trace incontestable de quatre annulations générales de dette durant le règne d’Hammourabi (en 1792, 1780, 1771 et 1762 av. J-C).

A l’époque d’Hammourabi, la vie économique, sociale et politique s’organisait autour du temple et du palais. Ces deux institutions très imbriquées constituaient l’appareil d’Etat, l’équivalent de nos pouvoirs publics d’aujourd’hui, où travaillaient de nombreux artisans et ouvriers, sans oublier les scribes. Tous étaient hébergés et nourris par le temple et le palais. C’est ainsi qu’ils recevaient des rations de nourriture leur garantissant deux repas complets par jour. Les travailleurs et les dignitaires du palais étaient nourris grâce à l’activité d’une paysannerie à qui les pouvoirs publics fournissaient (louaient) des terres, des instruments de travail, des animaux de trait, du bétail, de l’eau pour l’irrigation. Les paysans produisaient notamment de l’orge (la céréale de base), de l’huile, des fruits et des légumes. Après la récolte, les paysans devaient en verser une partie à l’Etat comme loyer. En cas de mauvaises récoltes, ils accumulaient des dettes. En-dehors du travail sur les terres du temple et du palais, les paysans étaient propriétaires de leurs terres, de leur habitation, de leur bétail et des instruments de travail. Une autre source de dettes des paysans était constituée par les prêts octroyés à titre privé par de hauts fonctionnaires et des dignitaires afin de s’enrichir et de s’approprier les biens des paysans en cas de non remboursement de ces dettes. L’impossibilité dans laquelle se trouvaient les paysans de rembourser les dettes pouvait aboutir également à leur asservissement en tant qu’esclaves (des membres de leur famille pouvaient également être réduits en esclavage pour dette). Afin de garantir la paix sociale, notamment en évitant une détérioration des conditions de vie des paysans, le pouvoir en place annulait périodiquement toutes les dettes |1| et restaurait les droits des paysans.

Les annulations générales de dette se sont échelonnées en Mésopotamie sur 1000 ans

Les proclamations d’annulation générale de dettes ne se limitent pas au règne d’Hammourabi, elles ont commencé avant lui et se sont prolongées après lui. On a la preuve d’annulations de dette remontant à 2400 av. J-C, soit six siècles avant le règne d’Hammourabi, dans la cité de Lagash (Sumer), les plus récentes remontent à 1400 av. J-C à Nuzi. En tout, les historiens ont identifié avec précision une trentaine d’annulations générales de dette en Mésopotamie entre 2400 et 1400 av. J-C. On peut suivre Michael Hudson |2| quand il affirme que les annulations générales de dette constituent une des caractéristiques principales des sociétés de l’Âge du bronze en Mésopotamie. On retrouve d’ailleurs dans les différentes langues mésopotamiennes des expressions qui désignent ces annulations pour effacer l’ardoise et remettre les compteurs à zéro : amargi à Lagash (Sumer), nig-sisa à Ur, andurarum à Ashur, misharum à Babylone, shudutu à Nuzi.

Ces proclamations d’annulation de dette étaient l’occasion de grandes festivités, généralement à la fête annuelle du printemps. Sous la dynastie de la famille d’Hammourabi a été instaurée la tradition de détruire les tablettes sur lesquelles étaient inscrites les dettes. En effet, les pouvoirs publics tenaient une comptabilité précise des dettes sur des tablettes qui étaient conservées dans le temple. Hammourabi meurt en 1749 av. J-C après 42 ans de règne. Son successeur, Samsuiluna, annule toutes les dettes à l’égard de l’Etat et décrète la destruction de toutes les tablettes de dettes sauf celles concernant les dettes commerciales.

Quand Ammisaduqa, le dernier gouvernant de la dynastie Hammourabi, accède au trône en 1646 av. J-C, l’annulation générale des dettes qu’il proclame est très détaillée. Il s’agit manifestement d’éviter que certains créanciers profitent de certaines failles. Le décret d’annulation précise que les créanciers officiels et les collecteurs de taxes qui ont expulsé des paysans doivent les indemniser et leur rendre leurs biens sous peine d’être exécutés. Si un créancier a accaparé un bien par la pression, il doit le restituer et/ou le rembourser en entier, faute de quoi il devait être mis à mort.

A la suite de ce décret, des commissions ont été mises en place afin de réviser tous les contrats immobiliers et d’éliminer ceux qui tombaient sous le coup de la proclamation d’annulation de dette et de restauration de la situation antérieure, statu quo ante. La mise en pratique de ce décret était facilitée par le fait qu’en général, les paysans spoliés par les créanciers continuaient à travailler sur leurs terres bien qu’elles soient devenues la propriété du créancier. Dès lors, en annulant les contrats et en obligeant les créanciers à indemniser les victimes, les pouvoirs publics restauraient les droits des paysans. La situation se dégradera un peu plus de deux siècles plus tard.

Les limites des actes d’annulation de dettes

En Mésopotamie, durant l’Âge du bronze, les esclaves pour dettes étaient libérés mais pas les autres types d’esclaves (notamment les prises de guerre). Cependant, les actes d’annulation de dette ne doivent pas être présentés comme des décisions faisant progresser l’émancipation sociale, il s’agissait de restaurer l’ordre antérieur qui incluait de nombreuses formes d’oppression. Néanmoins, sans embellir l’organisation de ces sociétés d’il y a 3000 à 4000 ans, il faut souligner que les gouvernants cherchaient à maintenir une cohésion sociale en évitant la constitution de grandes propriétés privées, en prenant des mesures pour que les paysans gardent un accès direct à la terre, en limitant la montée des inégalités, en veillant à l’entretien et au développement des systèmes d’irrigation. Michael Hudson souligne par ailleurs que la décision de déclarer la guerre revenait à l’assemblée générale des citoyens et que le « roi » n’avait pas le pouvoir de prendre la décision.

Il semble que, dans la cosmovision des Mésopotamiens de l’Âge du bronze, il n’y a pas eu de création originale par un dieu. Le gouvernant (ruler), confronté au chaos, a réorganisé le monde pour rétablir l’ordre normal et la justice.

Après 1400 av. J-C, on n’a trouvé aucun acte d’annulation de dette. Les inégalités se sont fortement renforcées et développées. Les terres ont été accaparées par de grands propriétaires privés, l’esclavage pour dette s’est enraciné. Une partie importante de la population a migré vers le nord-ouest, vers Canaan avec des incursions vers l’Egypte (les Pharaons s’en plaignaient).

Au cours des siècles qui suivirent, considérés par les historiens de la Mésopotamie comme des temps obscurs (Dark Ages) -à cause de la réduction des traces écrites-, on a néanmoins la preuve de luttes sociales violentes entre créanciers et endettés.

Egypte : la pierre de Rosette confirme la tradition des annulations de dette

La pierre de Rosette qui a été accaparée par des membres de l’armée napoléonienne en 1799 lors de la campagne d’Egypte a été déchiffrée en 1822 par Jean-François Champollion. Elle se trouve aujourd’hui au British Museum à Londres. Le travail de traduction a été facilité par le fait que la pierre présente le même texte en trois langues : l’égyptien ancien, l’égyptien populaire et le grec du temps d’Alexandre le Grand.

Le contenu de la pierre de Rosette confirme la tradition d’annulation des dettes qui s’est instaurée dans l’Egypte des Pharaons à partir du VIIIe siècle av. J-C, avant sa conquête par Alexandre le Grand au IVe siècle av. J-C. On y lit que le pharaon Ptolémée V, en 196 av. J-C, a annulé les dettes dues au trône par le peuple d’Egypte et au-delà.

Bien que la société égyptienne du temps des Pharaons fût très différente de la société mésopotamienne de l’Âge du bronze, on retrouve la trace évidente d’une tradition de proclamation d’amnistie qui précède les annulations générales de dette. Ramsès IV (1153-1146 av. J-C) a proclamé que ceux qui ont fui peuvent rentrer au pays. Ceux qui étaient emprisonnés sont libérés. Son père Ramsès III (1184 –1153 av. J-C) a fait de même. A noter qu’au 2e millénaire, il semble qu’il n’y avait pas d’esclavage pour dette en Egypte. Les esclaves étaient des prises de guerre. Les proclamations de Ramsès III et IV concernaient l’annulation des arriérés de taxes dues au Pharaon, la libération des prisonniers politiques, la possibilité pour les personnes condamnées à l’exil de rentrer au pays.

Ce n’est qu’à partir du 8e siècle av. J-C, qu’on trouve en Egypte des proclamations d’annulation de dettes et de libération des esclaves pour dette. C’est le cas du règne du pharaon Bocchoris (717-11 av. J-C), dont le nom a été hellénisé.

Une des motivations fondamentales des annulations de dette était que le pharaon voulait disposer d’une paysannerie capable de produire suffisamment de nourriture et disponible à l’occasion pour participer à des campagnes militaires. Pour ces deux raisons, il fallait éviter que les paysans soient expulsés de leurs terres sous la coupe des créanciers.

Dans une autre partie de la région, on constate que les empereurs assyriens du 1er millénaire av. J-C ont également adopté la tradition d’annulations des dettes. Il en a été de même à Jérusalem, au 5esiècle av. J-C. Pour preuve, en 432 av. J-C, Néhémie, certainement influencé par l’ancienne tradition mésopotamienne, proclame l’annulation des dettes des Juifs endettés à l’égard de leurs riches compatriotes. C’est à cette époque qu’est achevée la Torah |3|. La tradition des annulations généralisées de dette fera partie de la religion juive et des premiers textes du christianisme via le Deutéronome qui proclame l’obligation d’annuler les dettes tous les sept ans et le Lévitique qui l’exige à chaque jubilé, soit tous les 50 ans. ( ....,... ) -

.......................

....................................................... http://www.cadtm.org/La-remise-des-dettes-au-pays-de

......................

.....................

..................... Ma réponse citoyenne est claire : il faut exiger l'annulation pure et simple d'une dette qui n'a pas de sens- Exiger cette orientation auprés de vos élus en inondant les bureaux des institutionnels, en informant vos proches de vos initiatives, en créant des associations et groupes de pression,... en signant des pétitions citoyennes allant dans ce sens. Certains médias arguent une pseudo catastrophe financière à venir mais je n'y crois pas si la succession est bien menée - Le changement de monnaie en lui même ne peut être la cause de rien de la même manière que la neutralité de l'opération lors du passage Franc/ Euro. L'inverse devrait aussi être neutre ! L'économie réel, fondement véritable de la valeur des monaies, ne peut non plus être la cause d'un effondrement car il y a continuité des circuits d'échange.

Il ne reste alors que la cause des fameux circuits financiers, bancaires et de spéculation : Voilà alors désigné le noyau récurrent du problème des économies modernes. La place exorbitante et démesurée d'une fraction de l'économie qui doit normalement être au service de l'économie réelle mais qui ne l'est plus.

................... Soyez réaliste : Exigez l'impossible -

En cas d'annulation de la dette, Serons nous alors au bord du gouffre ( sauf pour les banques ) ? Que nenni - Fausse info ....

........................................................Article tiers A LIRE sur place .....

.

................ https://lebilan2.wordpress.com/2015/05/21/la-verite-sur-la-dette-comment-le-peuple-francais-se-fait-piller/

............... https://france.attac.org/nos-publications/notes-et-rapports/articles/pour-sortir-du-piege-de-la-dette-publique

................ http://www.lemonde.fr/economie/chat/2013/10/23/dettes-europeennes-la-crise-est-elle-derriere-nous_3501347_3234.html

................ https://blogs.mediapart.fr/sarah-kilani/blog/220515/comment-sortir-de-la-crise-de-la-dette-pour-les-nuls-par-une-nulle

................ http://www.lepoint.fr/editos-du-point/nicolas-baverez/ce-que-couterait-une-sortie-de-l-euro-28-11-2013-1762633_73.php

............... http://www.lemonde.fr/idees/article/2014/02/16/faut-il-sortir-de-l-euro-petit-breviaire-des-arguments-pour-et-contre_4367637_3232.html

............... http://u-p-r.wikia.com/wiki/Les_10_raisons_qui_nous_imposent_de_sortir_de_l%E2%80%99Europe

..............

................... Extrait - ( ...,... )

3. L’annulation de la dette.

Ca c’est la méthode Graeber. David Graeber, c’est un anthropologue et économiste américain qui a écrit un bouquin absolument passionnant qui s’appelle Dette, 5000 ans d’histoire. Dans ce pavé qui se lit comme un roman, le charmant David nous explique que déjà les mésopotamiens annulaient régulièrement les dettes. En effet, les dettes finissaient systématiquement par opprimer les peuples et les réduire au péonage, ce qui générait des instabilités politiques et souvent des révoltes. Donc on s’est mis à régulièrement et rituellement « détruire les tablettes » de comptes. D’ailleurs ces tablettes qu’on a retrouvé, ce sont les toutes premières traces d’écriture qui existent. Les problèmes d’endettement, vous le voyez cela ne date pas d’hier… Toute l’histoire de l’homme est jonchée d’annulation de dettes afin de maintenir la paix et l’équilibre social. Même les Allemands, ceux qui réclament aujourd’hui que la Grèce rembourse, on leur a annulé toute une partie de leur dette après la seconde guerre mondiale.

Les grandes religions ont globalement condamné l’usure car était source d’oppression et de misère sociale. Car il semblait licite et il me semble licite, qu’il faut parfois léser quelques usuriers, au nom du bien être commun. Et tant pis pour les créditeurs. Car pratiquer l’usure, c’est un pari. Il ne faut pas l’oublier. Et quand j’entends qu’il faut rembourser la dette car bon nombre de prêteurs sont des ménages et des petits épargnants, je réponds que quand on parie et que l’on cherche à créer de l’argent avec du vide, il faut s’attendre parfois à perdre et qu’on ne peut pas gagner à tous les coups. Prêter c’est un pari. Vous pariez que celui à qui vous prêtez va vous rembourser. Et pour que cette prise de risque rapporte, on facture des intérêts. Si vous êtes sur et certain que l’on va vous rembourser à chaque fois et que prêter ne comporte aucun risque, alors facturer des intérêts n’a aucun sens. Et quand on prête à un Etat, à un système, la moindre des choses c’est d’accepter les risques et donc de bien étudier avant comment ce système fonctionne. Or, prêter au néolibéralisme, c’est très risqué. Ca marche un temps, c’est bien, ça met du beurre dans les épinards. Sauf que le beurre et l’argent du beurre, ça commence à faire beaucoup.

Par ailleurs, est-il licite d’opprimer une large partie du peuple au nom de la protection des intérêts financier d’une autre partie du peuple? Sans compter que c’est un peu plus compliqué que cela. Car une partie des porteurs de la dette étant effectivement des ménages, ces derniers sont finalement perdants dans ce système car ils paient ou paieront à terme d’avantage de tribut au néolibéralisme qu’ils n’en tirent de bénéfices en prêtant aux Etats. C’est un mauvais calcul. Et puis aujourd’hui la mode, c’est d’être opprimé et oppresseur. Actionnaire, boursicoteur et salarié pas cher.

Et qui a envie de rembourser une dette dont une énorme partie est liée aux conneries répétées de financiers qui risquent l’économie mondiale dans des paris hasardeux afin de gagner beaucoup en très peu de temps et en ne produisant absolument rien? Qui a envie de payer pour ceux qui se croient dans un casino? Pas moi en tout cas. Alors avant de mettre vos petits sous dans une assurance à la banque, un fond de pension ou je ne sais quel organisme qui spécule ou prête pour vous, dites vous que c’est un risque que vous prenez. Et renseignez vous sur les méthodes pratiquées par ces organismes. Ca fait froid dans le dos.

Alors quand les usuriers avaient affaire à un mauvais payeur, ceux-ci envoyaient parfois leurs sbires pour aller casser quelques dents, récupérer les gosses pour les réduire au péonage et s’emparer des biens du débiteur. Or aujourd’hui comme la mode c’est de dire qu’il faut toujours rembourser ses dettes, on a crée une institution de sbires pour s’assurer que les Etats allaient bien cracher la thune. Cette institution elle s’appelle le FMI. Le FMI propose des prêts à des Etats en difficultés qui peuvent difficilement les refuser tout en leur imposant des conditions qui ont en général comme conséquences de détruire les services publics et d’ouvrir le pays aux intérêts privés internationaux, rarement réputés pour leur grand humanisme. Prenons un exemple.

« 1895, la France envahit Madagascar, dissout le gouvernement en place et déclare le pays colonie française. Gallieni, après la « pacification » impose lourdement la population malgache afin qu’elle rembourse les coûts de sa propre invasion et finance la construction des chemins de fer, routes, ponts, plantations etc que le gouvernement colonial voulait construire, je précise, contre la volonté des malgaches. On considère toujours aujourd’hui que Madagascar doit de l’argent à la France. Or récemment, sur les hauts plateaux du pays, le paludisme avait été éradiqué, si bien qu’après une ou deux générations, les habitants avaient perdus leurs anticorps et le maintien de l’éradication avait un cout: il fallait procéder à des test périodiques pour s’assurer que les moustiques ne se reproduisaient pas et, à des campagnes de pulvérisation s’il se révélait qu’ils s’étaient reproduits. Ce n’était pas une grosse dépense mais les plans d’austérité imposés par le FMI afin d’assurer le remboursement de la dette du pays ont conduit l’Etat à réduire ces activités de surveillance. Il y a eu 10000 morts. Etait-il justifié de perdre 10000 vies pour que la Citybank n’ait pas à reconnaitre ses pertes sur un seul prêt irresponsable, d’ailleurs sans grande importance pour son bilan? » Le FMI vous dira que oui.

Pour mémoire, l’Islande, dont l’économie s’est effondrée suite à la crise des Subprimes , a fait démissionner son gouvernement, réécrit une constitution, a refusé de rembourser les banques et a dit merde au FMI. L’économie de l’Islande va mieux que jamais. Même le FMI applaudit aujourd’hui. ( ...,.... )

.......................................

...................................................................... http://www.agoravox.fr/actualites/economie/article/a-qui-profite-la-dette-133106

......................................

.....................................

.

A qui profite la dette ?

L’impôt est la source de vie de tout l’appareil du pouvoir exécutif. Mais toute cette machinerie est placée, par la dette publique, sous le contrôle financier étroit de la classe dominante, de l’aristocratie financière, les grands promoteurs d’emprunts et spéculateurs sur les valeurs d’Etat.

Dans le monde moderne, tout le système financier et bancaire est très étroitement impliqué dans le maintien du crédit public. Une partie de leur capital est investie et placée avec intérêts dans les valeurs d’Etat rapidement convertibles. Ces rentiers de l’Etat se répartissent donc les intérêts de ces dépôts et de ce capital qui est ainsi mis à leur disposition

La seule partie de la prétendue richesse nationale qui entre réellement dans la propriété collective des peuples modernes, c’est leur dette publique. Il n’y a donc pas à s’étonner de l’idée que, pour la classe dominante, plus un peuple s’endette, plus il s’enrichit. La dette publique alimente les marchés financiers, la spéculation, et le système bancaire moderne.

On retrouve aussi le rôle joué par la dette publique, comme moyen permettant à la classe dominante à la fois de tenir l’Etat dans sa main (par le contrôle de son financement) et d’accélérer l’accumulation du capital (par l’expansion du crédit et de la finance) : la dette publique opère comme un des agents les plus énergiques de l’accumulation primitive. Par un coup de baguette (magique) elle dote l’argent improductif de la vertu reproductive et le convertit ainsi en capital, sans qu’il ait pour cela à subir les risques inséparables de son emploi industriel.

Les acheteurs de dettes publiques font une bonne affaire car leur argent métamorphosé en bons du Trésor faciles à vendre, continue généralement à fonctionner entre leurs mains comme autant d’argent liquide. Mais, à part la classe de rentiers oisifs ainsi créée (« financiers intermédiaires entre le gouvernement et la nation », etc.) la dette publique a donné le branle aux sociétés par actions, au commerce de toute sorte de papiers négociables, aux opérations aléatoires, en somme, aux jeux de bourse et à la bancocratie moderne !

Pour se financer, l’État émet des titres financiers que des investisseurs achètent, mais savoir qui détient les créances françaises est un secret extrêmement bien gardé. L’opacité est totale et couverte par la loi. Le citoyen curieux peut juste savoir qu’un tiers de la dette est détenu par des investisseurs français, un tiers au sein de la zone euro, et un tiers à l’étranger. Les trois plus gros détenteurs de la dette française sont le Luxembourg, les îles Caïmans et le Royaume-Uni ! Pour en apprendre plus lire l’article suivant : QUI DETIENT LA DETTE DE LA FRANCE ?

On sait qu’aujourd’hui, en plus, bien des Etats, dont l’Etat français, ont même renoncé à la création monétaire au profit des banques elles-mêmes, disposition qui renforce la prédominance du capital international sur les Etats à son service. Ce système permet aux rentiers de s’enrichir sur le dos de ceux qui travaillent, ils peuvent ainsi léguer à leurs descendants des revenus substantiels. Les uns hériteront de la dette, les autres de l’argent de la dette !

Voilà ce qu’il en a coûté pour dégager les « lois naturelles et éternelles » du capitalisme. Ne dirait-on pas que l’humanité est un séjour de damnés ? C’est avec des taches de sang sur une de ses faces que l’argent est venu au monde. Le capitalisme vient au monde en transpirant de la tête aux pieds, la sueur et le sang. (...,...,...)

D’après KARL MARX dans "MARX ET PLUS "

http://2ccr.unblog.fr/category/marx-et-plus/

lire également : LA DETTE DE LA FRANCE

et aussi : CREATION D’ARGENT ET ENDETTEMENT PUBLIC

................

................

............................ http://www.20minutes.fr/economie/553321-20091023-economie-a-qui-profite-la-dette-de-la-france

..............

............ A qui profite la dette de la France?

La dette française, très appréciée des étrangers

La dette de la France bénéficie d'une excellente réputation sur les marchés avec la meilleure note AAA donnée par les agences des notations. Elle attire les investisseurs, en particulier, les étrangers.

A fin juin 2009, la dette était détenue à 65,7% par des non-résidents, selon les derniers chiffres de la Banque de France. La part des non-résidents a progressé de près de 6 points en l'espace de seulement deux ans!

Selon Philippe Mills, directeur général de l'Agence France Trésor (AFT) qui a en charge la gestion de la dette de l'Etat, "les acheteurs asiatiques sont des acheteurs nets chaque mois, ainsi que ceux du Moyen-Orient et du Maghreb". Et selon des travaux du FMI cités par Philippe Mills, la répartition de la dette serait grossièrement d'un tiers pour les résidents, un tiers pour les non résidents de la zone euro et un tiers pour les pays hors zone euro.

Les investisseurs Français achètent aussi de la dette à l'Etat et remplacent ainsi d'une certaine façon l'impôt (sauf qu'ils sont rémunérés). Les OAT, obligations de long terme de l'Etat (entre 10 et 50 ans) sont détenues à 21% par les sociétés d'assurance, à 14% par les banques, à 4% par des OPCVM (de fonds d'investissement notamment utilisés par les particuliers) et à 60% par les non-résidents, selon le rapport 2008 de l'AFT.

La dette, valeur refuge

En 2009, les investisseurs ont montré un grand appétit pour ces titres sûrs, liquides (facile d'en acheter et de le revendre sur le marché secondaire) et transparents alors qu'au cœur de la crise, les marchés financiers, devenus allergiques aux actifs risqués, capitulaient. La rémunération des obligations (les coupons déterminés par les taux d'intérêts) est pourtant assez faible. C'est donc surtout la sécurité que recherchent les investisseurs.

Cette appétence pour les obligations d'Etat devrait se poursuivre en 2010, les marchés restant volatils et risqués.

Deuxième stimulus pour l'achat de dette: dans le cadre de la nouvelle réglementation financière, les banques et les assureurs vont devoir mobiliser des capitaux liquides et de qualité dans leurs bilans. Les banques vont donc accroître leur achat de dette.

Enfin, l'appréciation de l'euro face au dollar et le besoin de diversification de devises des cambistes rendent les titres d'Etat libellés en euros encore plus attractifs.

Pour l'agence France Trésor, la demande structurelle des titres d'Etat va donc être forte et suffisante forte pour absorber nos besoins de financement et celle des autres pays qui vont aussi fortement s'endetter (en moyenne de 20 points de PIB pour les pays OCDE d'ici à 2011).

A ces émissions colossales de dettes, il faut en plus ajouter les émissions d'obligations des entreprises. Celles-ci font face à une raréfaction du crédit bancaire et choisissent de plus en plus de se financer sur les marchés obligataires, surtout en Europe où les entreprises étaient très dépendantes des banques.

"L'insoutenable légèreté de la dette"

L'Etat profite, lui-même, de cette situation sur les marchés. Malgré les montagnes d'argent empruntées, les obligations d'Etat se placent aujourd'hui très bien et à un coût très faible, surtout pour les titres à court terme (BTF).

En outre, l'appétit des non-résidents pour les titres de l'Etat est une autre une bonne nouvelle. "Dans leur ensemble, les flux des non-résidents permettent de minimiser le coût de financement de l’Etat, dans l’intérêt du contribuable", explique le directeur général de l'AFT.

Mauvaise nouvelle: l'attrait des investisseurs et la faiblesse du coût sont aussi un pousse-au-crime pour l'Etat dont l'endettement parait indolore. Pour reprendre l'expression de Philippe Marini, rapporteur général de la commission des Finances du Sénat, l'Etat profite de "l'insoutenable légèreté de la dette".

Cela ne devrait pas durer éternellement, le retour de la croissance et de l'inflation laissent envisager une hausse de la courbe des taux d'ici au printemps 2010. La fête de l'endettement bon marché sera définitivement finie. A partir de 2011, les Etats européens promettent de revenir sur le chemin de la rigueur budgétaire. (...,..,... )

..............

.............

............................... https://blogs.mediapart.fr/marie-anne-kraft/blog/180417/le-financement-de-la-dette-publique-par-la-banque-centrale-une-illusion-anti-sociale

...........

............

Le financement de la dette publique par la banque centrale: une illusion anti-sociale

- 18 AVR. 2017

- PAR MARIE-ANNE KRAFT

- BLOG : LE BLOG DE MARIE-ANNE KRAFT

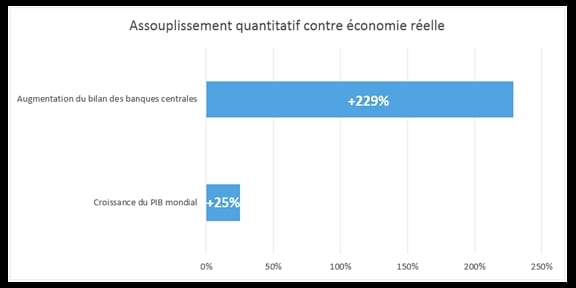

Le sujet de la Dette Publique est un peu passé au second plan, n'intéresse pas les gens, n'est pas porteur électoralement. Pourtant il est crucial et conditionne l'économie. Se prétendre social, en multipliant les dépenses publiques et en les faisant financer par de la dette sous forme de prêt de la banque centrale grâce à une reprise de notre souveraineté monétaire, est en fait anti-social.

Il n'est pas nécessaire d'être expert en économie et en finance pour comprendre le sujet. Je vais essayer de donner quelques clés de repère et vous laisse en juger vous-même.

Marine Le Pen comme Jean-Luc Mélenchon utilisent les arguments suivants pour démontrer que l'on peut "raser gratis", dépenser toujours plus, en coût de fonctionnement, prestations sociales et investissements, grâce à la solution magique : il suffit de revenir à un outil du passé supprimé en janvier 1973 par la loi Pompidou-Giscard qui a modifié le statut de la Banque de France :

1- La dette publique serait "illégitime" et aurait enrichi les banques. Donc nions-là, ne la remboursons pas ou créons simplement de la monnaie pour la rembourser !

Car sa progression depuis 40 ans par cumul des déficits successifs est majoritairement dû d'une part aux intérêts de la dette, qui profitent à la finance aux marchés, aux banques, d'autre part à la crise financière déclenchée du fait des banques (crise des subprimes venue des Etats-Unis), ce qui a nécessité un renflouement de l'économie par l'Etat et de nouvelles dépenses sociales. Le peuple n'est donc pas responsable de cette dette !

2- La dette est un outil de domination et d'oppression des marchés sur les Etats : son niveau trop élevé justifie les politiques d'austérité, de limitation des dépenses sociales et de services publics au détriment des peuples.

3- La perte de souveraineté monétaire induite par le passage à l'euro car déléguée à la BCE indépendante, avec respect des critères de Maastricht (seuil maximum du déficit public à 3% et de la dette publique à 60%), empêche l'Etat de maîtriser sa monnaie et son budget. Encore la faute à l'Europe et à l'euro, donc sortons de l'euro, voire aussi de l'Union européenne !

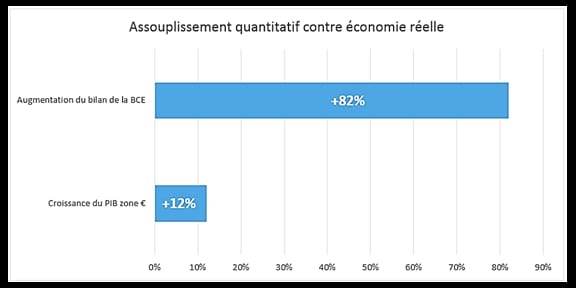

Maintenant rappelons quelques chiffres et quelques évidences :

- Le financement de la dette de l'Etat par la Banque Centrale, appelé aussi "monétisation de la dette" ou financement par la "planche à billet", c'est à dire par de la création monétaire, induit de l'inflation, une baisse de la valeur de l'argent. C'est comme de la fausse monnaie.

- chaque année, l'Etat doit rembourser presque 200 milliards de dette publique arrivant à échéance, ce qui représente 10% de la valeur totale de la dette (normal vu qu'elle est en surtout émise via des obligations OAT 10 ans), ce qui représente également 10% du PIB. Comme l'Etat ne dégage pas d'excédent permettant de rembourser cette dette, il doit emprunter pour la rembourser.

- si au lieu d'emprunter sur les marchés, l'Etat empruntait à la Banque centrale ces 200 milliards en créant de la monnaie, il n'aurait pas à payer d'intérêt aux marchés mais la valeur de sa monnaie baisserait de 10% du PIB, cela créerait 10% d'inflation, ou encore aussi une dévaluation de sa monnaie face aux autres devises, renchérissant d'autant les importations, qui elles-mêmes représentent 25% du PIB. Alors si, en plus de faire face à ces échéances de remboursement, il s'agissait aussi de financer les dépenses supplémentaires annoncées, nous pourrions facilement nous retrouver dans la situation du Vénézuéla !

- or l'inflation, favorable aux emprunteurs à condition que leurs revenus augmentent facialement face à leur dette, nuie non seulement aux épargnants mais surtout aux ménages, aux salariés, aux retraités, aux bénéficiaires d'allocations, car le coût de la vie agmente avant que les revenus ne rattrapent le retard de cette hausse. Comme si on avait augmenté la TVA d'autant. L'inflation, c'est l'impôt du pauvre, le plus injuste, celui qui baisse le pouvoir d'achat de tous à commencer par les plus vulnérables.

- ajoutons que les taux d'intérêt sont très bas, pratiquement nuls depuis l'an dernier. En ce moment cela ne coûte pas cher à l'Etat d'emprunter sur le marché. En revanche, il est exposé à une prochaine hausse des taux qui serait en effet très préjudiciable. D'autres solutions sont possibles pour ne pas risquer cette exposition à la hausse des taux : contenir l'inflation par une gestion budgétaire rigoureuse, ou financer la dette publique par l'épargne des Français, comme le livret A, comme le font les Japonais.

- enfin, qui achète la dette sur les marchés ? Les banques et investisseurs institutionnels qui sont tenus d'en acheter pour respecter des ratios de liquidité, avoir un matelas de trésorerie disponible obligatoire, pouvoir mobiliser ces créances à la BCE pour obtenir des liquidités. Mais ce n'est pas s'enrichir, le taux de la dette publique étant extrêmement bas.

- et croyez-vous que les banques bénéficient actuellement de la faible inflation (voire déflation) ? Pas du tout. Leur marge s'en trouve réduite. Lorsque le coût de gestion des dépôts à vue, des agences, des distributeurs, des chèques etc. (environ 5%) est supérieur au taux d'intérêt auquel est placé l'argent descomptes créditeurs, elles subissent des pertes considérables. Il y a vraiment de fausses idées sur le sujet.

On enfume les peuples avec ces histoires de dette publique illégitime, on en profite pour accuser l'Europe et l'euro. Et ceci masque l'effet immédiat et inévitable des solutions avancées par ces bonimenteurs : une baisse de pouvoir d'achat des classes moyennes et des plus vulnérables, assortie d'une fuite des capitaux et des investissements, d'un effondrement de l'économie et donc une explosion du chômage. (...,...,...)

..............

...............

............................. https://www.contrepoints.org/2017/08/26/297454-banque-pourra-t-prendre-argent-otage

.............

Votre banque pourra-t-elle prendre votre argent en otage ?

Pour sauver les banques zombies et éviter une « crise de liquidité », les autorités européennes discutent une loi leur permettant de geler vos dépôts. Avec des garde-fous, mais tout de même…

Par Simone Wapler.

Nos grands argentiers commencent à perdre pied. Leurs plans ne fonctionnent pas comme prévu. Pour tenter de s’en sortir, ils veulent cette fois pouvoir disposer de votre argent et aller le chercher là où il se trouve : dans vos comptes en banque.

Le système monétaire et financier actuel repose sur une double tromperie. Il est au bord de l’effondrement mais il avantage une petite frange de la population qui entend garder ses privilèges exorbitants.

Une législation spoliatrice se met donc en place pour tenter de faire durer le système. Après la loi Sapin 2, qui emprisonnera les épargnants en cas de crise obligataire gênante pour les assureurs, voici une loi bancaire qui se profile et qui permettra de geler vos dépôts en cas de besoin… pour votre banque.

Une législation spoliatrice se met donc en place pour tenter de faire durer le système. Après la loi Sapin 2, qui emprisonnera les épargnants en cas de crise obligataire gênante pour les assureurs, voici une loi bancaire qui se profile et qui permettra de geler vos dépôts en cas de besoin… pour votre banque.

Le fait que les lois soient aujourd’hui faites, non pour protéger des individus, mais pour protéger des intérêts corporatistes, est un signe très inquiétant.

Mais avant de poursuivre sur cette loi bancaire en discussion, voyons pourquoi notre système monétaire et financier est une arnaque.

UNE DOUBLE ARNAQUE, MONÉTAIRE ET BANCAIRE

En premier lieu, la monnaie d’aujourd’hui n’est plus que du crédit. La tromperie consiste à avoir supprimé la monnaie « adossée à quelque chose de déjà existant » au profit du crédit pur, adossé à rien et sans contrepartie. C’est le principe « les crédits font les dépôts » qui sous-tend le système bancaire moderne. Une banque peut accorder des crédits en multiple de ses fonds propres (l’argent que les actionnaires ont vraiment mis dans l’affaire) simplement par le privilège de sa « licence bancaire ».

En France, seuls les buralistes ont le droit de vendre du tabac. De la même façon, en France et dans le monde, seules les banques ont le droit de vendre du crédit avec de l’argent qu’elles n’ont pas, qu’elles n’ont pas gagné et qui n’existe pas.

PUBLICITÉ

La deuxième tromperie est le mythe sur lequel repose le système bancaire moderne : votre argent en banque est instantanément disponible mais, « en même temps », il a été donné à quelqu’un d’autre à qui votre banque a consenti un prêt. Car les banques prêtent en fonction de leurs fonds propres mais elles prêtent aussi les dépôts de leurs clients.

Il est impossible qu’une même chose soit en même temps en deux endroits, mais c’est possible avec la monnaie d’aujourd’hui, crédit pur et totalement immatérielle. Tant que les gens ont confiance dans le système bancaire ils croient que leur argent en banque est en permanence disponible.

CONFUSION ENTRE VRAI ARGENT ET FAUX ARGENT

L’économie fonctionne avec deux « argents ». Le vrai, celui que vous avez gagné par votre travail ou celui qui est adossé à des biens que vous avez légitimement acquis. Le faux, celui qui est créé par le système bancaire en vertu du principe « les crédits font les dépôts ».

Le drame est qu’il n’y a aucun moyen de distinguer le faux argent (le crédit adossé à rien) du vrai (le vôtre).

La crise de 2008, dite du crédit subprime, fut une crise de surendettement et d’insolvabilité. C’était une crise de la dette privée. Après la faillite de la banque Lehmann Brothers aux Etats-Unis, les autorités politiques et monétaires partout dans le monde ont choisi de sauver les banques et ce système monétaire et financier frelaté.

Elles l’ont sauvé parce qu’il leur convient à eux.

Elles l’ont sauvé en « passant la surmultipliée » en forçant les taux d’intérêt à baisser plus encore que par le passé, en multipliant le crédit public et privé.

L’espoir caché était de créer de l’inflation. Cette hausse des prix artificielle permettrait aux débiteurs de rembourser leurs dettes en monnaie dévaluée. Une façon élégante de plumer le créditeur (prêteur épargnant ou contribuable dans le cas de la dette d’Etat).

UNE MASSE TRÈS INQUIÉTANTE DE CRÉDITS

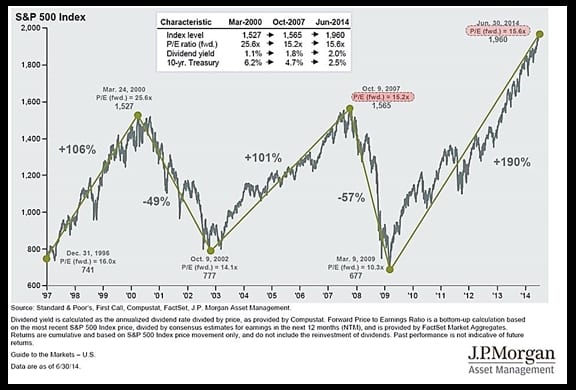

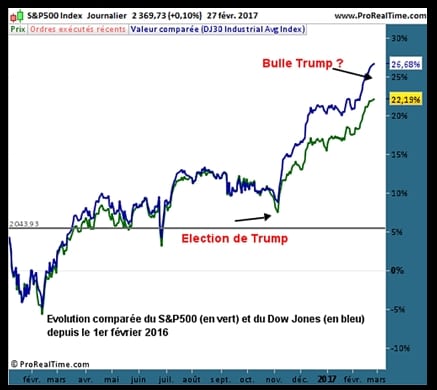

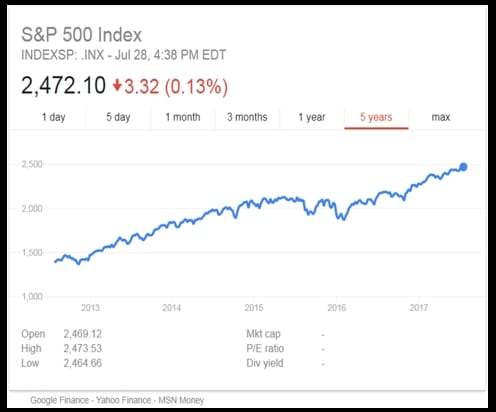

Mais aujourd’hui, la masse de crédit – public et privé- est devenue telle qu’elle inquiète même le profane et l’inflation généralisée n’est pas vraiment au rendez-vous. L’inflation ne touche que les actifs financiers et l’immobilier.

Certains commencent donc à douter, comme le formule Bill Bonner, « que l’on peut tous s’enrichir en empruntant de l’argent qui n’a jamais existé à des gens qui ne l’ont jamais gagné… et sans jamais le rembourser… ». D’autant plus que les inégalités se creusent. La classe moyenne s’appauvrit tandis que les 0,1% qui ont le privilège de l’accès au robinet du crédit gratuit et illimité s’enrichissent de façon insolente.

La montagne de crédits ne tient que parce que les taux sont nuls. Si jamais les banquiers centraux commencent à resserrer le robinet, une cascade de faillites risque de se produire et les banques plombées par des créances douteuses seront en danger.

N’oubliez pas que des banques espagnoles et italiennes viennent d’être à nouveau sauvées ou nationalisées alors même qu’on nous dit que la croissance en Europe se reprend.

DES CRISES DE LIQUIDITÉ QUI NE SONT QUE DES CRISES DE SOLVABILITÉ

La banque espagnole Banco Popular s’est retrouvée en quasi-faillite car les déposants avertis (des administrations publiques !) en avaient retiré leurs dépôts.

« La détérioration significative de la liquidité de la banque […] a conduit à établir que l’entité aurait, dans un futur proche, été incapable de rembourser ses dettes ou d’honorer d’autres engagements à la date d’échéance », a expliqué la BCE.

Comme en 2008, on nous explique qu’il s’agit d’une crise de liquidité mais c’est bien de solvabilité dont il est question.

Les déposants avertis savaient que la situation était désastreuse et en ont été le révélateur en retirant leurs dépôts.

Exactement comme c’était le cas autrefois lorsque le système bancaire était encore honnête (et que les banquiers faillis se suicidaient par sens de l’honneur)…

En cas de difficulté, il va falloir empêcher l’argent de sortir pour maintenir en vie une banque zombie.

D’où cette idée des autorités de casser le thermomètre, d’interdire aux déposants de retirer leurs dépôts.

Cette législation est en discussion, comme l’a révélé Reuters fin juillet, grâce à un document rédigé par la présidence du Conseil de l’Union européenne.

Ce document mentionne que les clients devraient pouvoir toujours retirer une somme minimale, pour couvrir leurs besoins immédiats, et de limiter le gel des comptes à cinq jours ouvrés, pouvant être prolongée jusqu’à 20 jours en cas de « circonstances exceptionnelles ».(...,...,...)

..................

...............

;................................. Agoravox -

..................

...............http://www.agoravox.fr/actualites/economie/article/l-argent-c-est-de-la-dette-donc-164051

Née d'une dette

- 6 JUIL. 2010

- PAR COUNCH

- BLOG : UN CITOYEN...DU MONDE

Le point de départ de ma réflexion concrète sur l'argent fait suite au visionnage d'un film assez révolutionnaire dans son genre et qui avait eu un joli succès sur Internet fin 2008. «Money as debt » un film d'animation d'un parfait inconnu (artiste Canadien), nommé Paul Grignon qui explique le plus simplement du monde comment et par qui est fabriqué notre argent aujourd'hui. Ce film est encore largement disponible librement sur Internet (en français). J'ai ensuite dû recouper les informations pour m'assurer que tout ceci était bien vrai. Et donc :

Pour fabriquer de l'argent, il faut créer une dette.

N'ayant pas fait d'étude en économie C'est à force d'essayer de comprendre comment notre système monétaire fonctionnait que je suis tombé sur cette vérité qui, je dois l'avouer, m'a laissé sans voix. Remonter la filière en suivant l'argent. Là était ma quête pour comprendre comment, qui et à partir de quoi fabrique-t-on l'argent ?

Ainsi, chaque crédit souscrit auprès d'une banque (privée qui plus est) est instantanément associé à de la création de monnaie. Pour faire court, si une banque vous prête 100 000 €, elle ne les possède pas. Elle les crée. Attention, pas la somme entière. Elle est tout de même dans l'obligation de détenir environ 10% de cette somme pour pouvoir les prêter (ouf...quand même). Ensuite, au fur et à mesure du remboursement du prêt, l'argent est détruit (ouf encore....), voilà qui semble assez logique. Et voilà aussi que cela semble coller avec mes explications précédentes : L'argent est une dette.

Bien que le film de Grignon n'aille pas assez loin dans la définition de l'argent lui-même, il n'en est pas moins pertinent sur le principe de sa création et de la spirale infernale dans laquelle le système tout entier nous entraîne. Essayons d'y voir plus clair et essayons de suivre ces fameux 100 000 € (un prêt immobilier par exemple).

Donc au début, l'emprunteur n'a pas d'argent. La banque détient, elle, (par obligation) 10 % de cette somme soit 10 000 €. Il y a donc 10 000 € dans le monde réel. Le prêt est souscrit et 90 000 € sont créés, inventés de toute pièce. Il y a donc maintenant dans le monde réel 100 000 € qui vont servir à acheter des choses réelles dans ce même monde (un appartement par exemple). OK. L'argent est donc parti un peu partout, il devient difficile de le suivre...Mais, oh miracle ! Le revoilà qui revient puisqu'il faut maintenant rembourser le prêt. 100 000 € remboursés en 180 fois soit 15 ans (c'est long quand même...). Cela correspond à des mensualités de 555.55 €. Donc, petit à petit, voilà que notre argent va disparaître en revenant à son point de départ (la banque). Et tout est bien qui finit bien....la boucle est bouclée.

Quoi, les intérêts ? Quels intérêts ?.... Ah, oui, les intérêts... 100 000 € empruntés à un taux de 5% par an, remboursés en 180 mois correspond à des mensualités de 790.79 € et rapportent donc à la banque 42 342.85 €. Ben quoi ? Faut bien vivre, Non ? Banquier est un métier honorable... Sans commentaire... Interrogeons-nous plutôt pour savoir d'où viennent ces 42 342,85 €. Ils ont bien été créés un jour ou l'autre...Oui, par une banque, lors de la souscription d'un ou de plusieurs autres prêts ! Mais alors, il aura donc fallu que ces 42 342.85 € parviennent à la banque initiale (celle qui a prêté les 100 000 €) avant qu'ils ne soient détruits lors du remboursement des autres prêts. Et alors, si les 42 342.85 € n'existent plus parce que les autres prêts auront étés remboursés avant. Comment va-t-on faire pour payer la banque de ses intérêts ?

Il s'agit bien là d'une course sans fin à l'endettement associé à une croissance infinie pour que le système puisse fonctionner. L'endettement, comme base de création monétaire peut-il réguler, à lui seul la quantité d'argent en circulation ? Permettez-moi d'en douter. Plus il y a d'encours de dette et plus il y a d'argent et plus la banque s'enrichit.

Mais le problème me semble également bien plus grave d'un autre point de vue. Toujours dans un souci de rapprocher notre système d'échange au monde réel qui nous entoure, on remarque ici que l'argent se crée proportionnellement à une autre masse d'argent. Les intérêts d'emprunts sont créés à partir de l'argent lui-même. Mais comment diable l'argent peut-il s'auto multiplier ? Par quelle magie et sur quelle base fondamentale ? En fait quand on y réfléchi bien, l'argent des intérêts n'est jamais créé ! Les intérêts jouent avec le temps et parient sur l'avenir. Une bonne vieille croissance économique est créatrice d'endettement et donc de monnaie. Le secret réside dans l'illusion que le volume total est suffisant pour tout payer et tout solder. FAUX ! La dette n'est pas remboursable car la quantité d'argent nécessaire pour la rembourser n'existe pas ! NOUS SOMMES CONDAMNES A UNE CROISSANCE INFINIE POUR QUE DURE L'ILLUSION !

Un système permettant une surmultiplication d'argent à partir d'argent, sans aucune autre valeur d'échange du monde, apparaît non seulement comme un aspect non conforme au concept original de la monnaie mais surtout comme la plus grande des absurdités que l'on puisse imaginer. Et c'est surtout la plus grosse arnaque de tous les temps !

Nous sommes aujourd'hui dépendant de nos banques qui sont un passage obligé de notre argent. Il est, bien sur, rassurant de penser que celui-ci est bien gardé au sein des « disques durs » de ces mêmes banques. Cependant, l'homme nous a montré, à bien des reprises, que sa capacité à garder ses esprits et son sang froid lorsqu'il se trouvait en situation de pouvoir et de monopole n'était pas dans sa nature profonde. Il est à craindre, malheureusement, que les banques soient précisément, aujourd'hui dans cette situation de pouvoir et de monopole. Tout ceci est d'autant plus inquiétant que ce monopole n'est pas celui de l'état, seul garant de l'équilibre et de l'égalité entre ses habitants.

L'article 104 du traité de Maastricht et repris dans notre cher Traité de Lisbonne n'autorise plus les états, à emprunter aux banques centrales sans intérêt mais à emprunter à des banques privées avec intérêts. Ainsi, les états s'endettent sans compter au bénéfice des banques qui elles, s'enrichissent. Nous pourrions penser, naïvement que l'état, protecteur du peuple, est aussi régulateur de sa monnaie et donc du moyen d'échange entre les citoyens. Il n'en est rien. Mais le plus alarmant est, à mon sens, le transfert de pouvoir par la détention des créances de l'état et l'enrichissement d'une sphère privée au détriment de la collectivité.

Pour exemple :

L'état français a emprunté aux banques ces 10 dernières années environ 1 247 000 000 000 € (1247 milliards €) pour combler ses déficits budgétaires. N'ayant pas le détail de ces emprunts, je suppose ici les données suivantes : Si l'on part sur un taux moyen de 4% par an, les intérêts avoisineraient donc au terme du remboursement de ces prêts environ 270 000 000 000 sur 10 ans (270 milliards €) ou 567 000 000 000 (567 milliards €) sur 20 ans et nous sommes là certainement en dessous de la réalité.

De l'argent gagné sans rien faire...Car il y a bien là, enrichissement des banques par le paiement des intérêts (...nos impôts). L'achat de la dette de l'état se fait au plus offrant, après appel d'offre puis l'on voit celui-ci se balader de mains en mains, sur les marchés boursiers mondiaux. C'est ainsi que, dans un registre sensiblement identique, un pays comme la Chine, se retrouve détenteur d'une très grosse partie de la dette publique américaine.

De la même manière, à notre échelle de simple citoyen (consommateur), les mêmes effets découlent de nos nombreux prêts contractés.

Les gains ainsi obtenus par les banques sont ensuite utilisés pour la rémunération des clients épargnants par le biais de multiples produits financiers vantant les mérites d'un argent facilement gagné. Dans ce système, seul l'argent appelle l'argent et le crédit appelle le crédit. Heureux les détenteurs d'argent, et malheureux, les débiteurs.

Je ne vois dans cette démarche, aucune notion d'égalité, de redistribution, ou d'échange équitable. Il n'y a dans ce système qu'un interminable cercle vicieux ou les gains créés par cet acte de crédit (les intérêts) ne sont jamais introduit dans le circuit d'échange et restent au point de départ (la banque) qui, par ce biais crée l'argent qu'elle gagne. Libre ensuite, à elle d'en redistribuer une partie, ou pas...

Nous avons donc devant nous, deux questions fondamentales auxquelles il nous est indispensable de répondre aujourd'hui, si l'on veut redéfinir un système équilibré et non basé sur l'illusion et la cupidité :

Qui peut créer de l'argent ?

Comment et sur quelle base doit-on créer de l'argent ?